Comunicata la proroga ufficiale della scadenza per l’invio dell’istanza per il contributo 39 milioni stanziato dal Ministero del Turismo: nuova scadenza fissata al 6 ottobre 2023 : https://www.ministeroturismo.gov.it/avviso-sostegno-agenzie-di-viaggio-e-tour-operator-proroga-termini-presentazione-delle-domande/

Quale è la procedura migliore per compilare l’istanza di contributo ed, anche alla luce dell’esperienza dei precedenti contributi a fondo perduto concessi ad Agenzie Viaggi e Tour Operator, quali sono gli accorgimenti da seguire per gestire al meglio questa pratica?

In questo nostro contributo analizzeremo i passaggi pratici per compilare correttamente l’istanza, con tutte le loro particolarità.

Primo passaggio: requisiti per richiedere l’istanza

Documenti necessari:

Visura camera aggiornata,

Dichiarazioni IVA 2020 anno 2019 e 2022 anno 2021,

Polizze assicurative RC e Sostitutiva Fondo di Garanzia

- Verifica Codice Ateco: Innanzitutto è necessario verificare dalla Visura Camerale che il codice attività primaria esercitato sia appartenente al gruppo 79.1 (cioè 79.11.00 attività delle agenzie viaggi o 79.12.00 attività dei tour operator), quindi chi ha tali codici come attività secondaria o altri codici come attività primaria (come 79.90 attività di prenotazione o guide turistiche) non potranno presentare la domanda.

- Verifica impresa attiva: dopo di che dovrete verificare che da visura camerale, nella sezione “7 – attività – albi, ruoli, licenze” l’impresa risulti “attiva” cioè dotata di regolare “licenza” o “scia” validamente presentata.

- Successivamente dovrete controllare:

- se siete una azienda attiva dopo il 01/01/2020: verificare il punto successivo circa le polizze assicurative,

- se siete una azienda attiva prima del 01/01/2020: che si sia verificato il calo di almeno il 30% del fatturato e dei corrispettivi nell’anno 2021 rispetto all’anno 2019 (n.b.: il Decreto scrive esplicitamente fatturato e corrispettivi quindi dovranno essere presi come riferimento gli importi che verranno utilizzati per il calcolo del contributo dei quali tratteremo nei paragrafi successivi: quindi non l’ammontare dei ricavi da bilancio o dichiarazione dei redditi modello Unico; inoltre le FAQ del Ministero hanno specificato che deve trattarsi dell’intero fatturato e corrispettivi dei 2 anni, indipendentemente dalle attività svolte).

- Dopo di che sarà necessario verificare il possesso delle polizze assicurative (RC e sostitutiva fondo di garanzia) ininterrottamente per i periodi dal 01/01/2019 al 31/12/2023. Qualora per qualcuno di questi periodi non vi fosse copertura assicurativa, il Ministero ha chiarito che è possibile presentare domanda (barrando apposito flag di mancata copertura assicurativa) solo se lo scoperto è stato di breve periodo e conseguenza dei tempi tecnici necessari per il rinnovo di polizza (tale eventualità dovrà essere dimostrata in caso di eventuali verifiche) e quindi non per motivi imputabili all’agenzia viaggi o tour operator.

- Infine dovrete accertarvi di avere sede legale in Italia, ed essere in regola con DURC e DURF (regolarità contributiva e fiscale)

Attenzione alle date di costituzione/cessazione dell’attività: le agenzie viaggi che non erano operative nel 2019 (alle quali spetta quindi il contributo minimo di 1.500 euro) devono verificare di essere state costituite nell’arco temporale compreso dal 1/1/2020 al 28/03/2022 : agenzie viaggi la cui attività sia stata avviata dopo il 28/03/2022 non potranno chiedere il contributo.

Secondo passaggio: calcolo del contributo

Documenti necessari:

Dichiarazioni IVA 2020 anno 2019 e 2022 anno 2021,

Registri IVA anni 2019 e 2021

Modello Unico 2020 anno 2019

Per il calcolo del contributo procedere come segue:

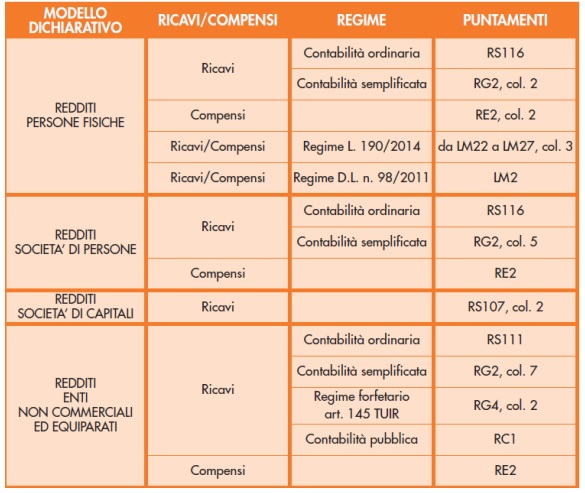

- Verificare i ricavi dell’annualità 2019 al fine di determinare le percentuali applicabili alle differenze di fatturato: dovranno essere considerati i ricavi totali delle vendite e delle prestazioni di servizi dell’anno di imposta 2019 di cui al Valore della produzione – lettera A) del Conto economico. Per chi non redige il bilancio in formato CEE (Società di Persone, Ditte Individuali) si ritiene si possano utilizzare i dati presenti nel Modello Unico 2020 anno 2019, già utilizzati in precedenti contributi e confermati come riferimenti validi dal Ministero in tali occasioni

- Determinare l’ammontare totale delle fatture attive e dei corrispettivi per l’anno 2019 (e uniformemente per l’anno 2021), per determinarlo (ed effettuare le opportune verifiche di correttezza) procedere come segue:

- Sommare il totale del fatturato presente in tutti i registri IVA vendite (tranne i registri IVA vendite reverse charge) dell’anno

- Verificare che l’importo come sopra ricavato coincida con quanto dichiarato ai fini IVA confrontando tale importo con il totale del Volume D’Affari dichiarato in Dichiarazione IVA (rigo VE50) al quale sommare l’ammontare dell’IVA a debito 74ter (risultante dal rigo 15 del Prospetto A della dichiarazione IVA moltiplicato per 22%)

- Verificare che tutte le fatture e corrispettivi siano stati emessi nel corretto momento impositivo IVA e cioè:

- Per le pratiche 74ter: alla data del verificarsi del primo evento tra incasso del 100% del corrispettivo o partenza del cliente

- Per le pratiche non 74ter: all’incasso del corrispettivo

- Qualora vi siano fatture o corrispettivi emessi in date diverse dal corretto momento impositivo IVA come sopra determinato (ad esempio: fatturazione di acconti per pratiche 74ter, fatture emesse anticipatamente per turismo scolastico o pratiche con la Pubblica Amministrazione, ecc.) allora sarà necessario:

- “isolare” tali fatture e corrispettivi

- determinare il loro corretto momento impositivo (cioè la data nella quale si è verificato il primo evento tra incasso del saldo o partenza del cliente, per le pratiche 74ter, oppure l’incasso del corrispettivo per le pratiche non 74ter)

- verificare che tale momento impositivo non ricada in un anno differente rispetto al 2019 o 2021 della fattura originaria: se ricade in anno differente: sarà necessario eliminare tale fattura/corrispettivo dal totale

- allo stesso modo sarà necessario verificare che non siano presenti, negli anni 2019-2020-2022 fatture/corrispettivi il cui momento impositivo ricade negli anni 2019 o 2021: in tal caso tali fatture/corrispettivi andranno sommati a tali anni

- Qualora la vostra contabilità IVA preveda il posticipo di 30 giorni dell’annotazione delle vendite 74ter (cosidetto decalage IVA 74ter) sarà necessario considerare l’effettiva data del momento impositivo, quindi di fatto sarà necessario considerare quanto confluito nei registri IVA vendite 74ter dei periodi febbraio 2019 – gennaio 2020 e febbraio 2021 – gennaio 2022

- Determinare l’ammontare del fatturato/corrispettivi delle pratiche in intermediazione per l’anno 2019 (e uniformemente per l’anno 2021), per determinarlo procedere come segue:

- Sommare il fatturato/corrispettivi dei registri IVA vendite in cui confluiscono le pratiche in intermediazione e quindi, idealmente, i registri IVA vendite 74ter c.8, i registri IVA vendite emesse da terzi, i registri IVA vendite intermediazione,

- Qualora la vostra contabilità IVA non preveda registri IVA separati, oppure preveda registri IVA vendite dove confluiscano sia pratiche in organizzazione che in intermediazione, sarà necessario individuale ogni singola fattura/corrispettivo relativo alle sole pratiche in intermediazione, necessariamente con operazione di verifica e somma manuale

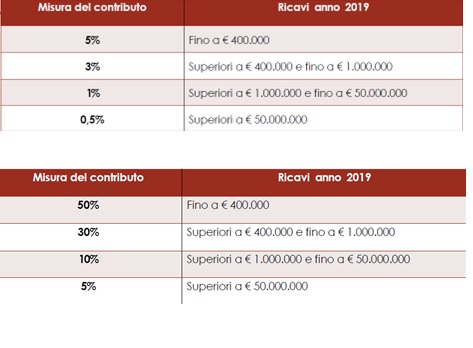

- Determinare l’ammontare del contributo: nella compilazione dell’istanza non viene richiesto di indicare le percentuali di contributo nè l’ammontare del contributo stesso, nemmeno nell’attestazione da allegare obbligatoriamente. Ovviamente per vostra opportuna conoscenza vorrete sapere a quanto ammonta il contributo figurativo a voi spettante, quindi applicherete le seguenti percentuali alle differenze di fatturati/corrispettivi come sopra determinati (prima tabella per il fatturato totale al netto dell’intermediazione, la seconda tabella per il solo fatturato dell’intermediazione):

Attenzione: il contributo come sopra determinato potrà essere ricalcolato al ribasso dal Ministero nel caso in cui le risorse (39 milioni di euro) non fossero sufficienti a coprire tutte le richieste.

Il Ministero garantisce che verrà comunque erogato il contributo minimo di euro 1.500,00 ad ogni soggetto che presenterà l’istanza.

Domande Frequenti e Casi Particolari

Di seguito alcuni casi particolari:

- Le istanze vengono accolte in ordine di presentazione? No, verranno tutte accolte con pari grado di privilegio, quindi in caso di dotazione finanziaria non sufficiente a coprire tutte le domande, i contributi spettanti verranno eventualmente ridotti proporzionalmente

- E’ necessario che la pratica sia compilata dal nostro commercialista? No, la pratica può anche essere compilata ed inviata direttamente dal titolare dell’agenzia viaggi, è però necessario allegare una attestazione dei dati contabili esposti nell’istanza, compilata sulla base del fac simile fornito dal Ministero a questo link https://www.ministeroturismo.gov.it/wp-content/uploads/2023/08/Allegato2-Dati-economici_v1.3.pdf firmata digitalmente da Commercialista o Consulente del Lavoro iscritti ai relativi Albi Professionali

- Quali controlli deve effettuare chi rilascia l’attestazione dei dati economici-contabili? Il Ministero ha comunicato che trattasi di attività riconducibile a quella per il rilascio del visto di conformità per i crediti fiscali, di cui al D.Lgs. n. 247 del 1997

- Cosa si intende per “essere in regola con gli obblighi in materia previdenziale, fiscale, assicurativa”? Ai sensi dell’art. 2 (Beneficiari), comma 2, lett. g) del decreto interministeriale del 28 giugno 2023, prot. n. 12331, l’operatore economico che presenta la domanda di contributo deve essere in regola con gli obblighi in materia previdenziale, fiscale e assicurativa previsti dalla normativa vigente. In particolare, si ricorda che l’operatore economico si considera in regola qualora non abbia commesso gravi violazioni definitivamente accertate con riferimento agli obblighi relativi al pagamento di imposte e tasse o contributi previdenziali. L’operatore economico, altresì, si considera in regola qualora abbia ottemperato ai suoi obblighi pagando o impegnandosi in modo vincolante a pagare le imposte o i contributi previdenziali dovuti – compresi eventuali interessi o sanzioni – oppure qualora il debito tributario o previdenziale sia comunque integralmente estinto – purché l’estinzione, il pagamento o l’impegno si siano perfezionati anteriormente alla scadenza del termine di presentazione della domanda di contributo – oppure qualora abbia compensato il debito tributario con crediti certificati vantati nei confronti della Pubblica Amministrazione. Con riferimento all’accertamento della regolarità fiscale, previdenziale e assicurativa, il Ministero del turismo si avvarrà rispettivamente dell’Agenzia delle Entrate Riscossione e degli Istituti di previdenza e assistenza (INPS/INAIL), attraverso la consultazione delle piattaforme informatiche interoperabili appositamente predisposte.

- queste le FAQ rese disponibili dal Ministero: https://www.ministeroturismo.gov.it/wp-content/uploads/2023/09/FAQ_Avviso-pubblico-ADV_TO-_20230919-v0.4.pdf