Dal 1° luglio sono cambiate le regole attraverso le quali comunicare all’Agenzia delle Entrate le operazioni transfrontaliere, ossia gli acquisti e le vendite da e verso fornitori o clienti non italiani (non residenti o stabiliti nel territorio dello stato); viene di fatto soppresso il cosiddetto “esterometro”, ma occorre inviare all’Agenzia delle entrate le medesime informazioni in maniera “singola” sotto forma di fattura (o autofattura) elettronica, con un evidente aggravio di adempimenti.

Vediamo nel dettaglio le novità generali e poi nel concreto le casistiche specifiche che interessano il settore delle Agenzie Viaggi e Tour Operator e come gestire i casi pratici tipici del settore del Turismo fornendovi una tabella riassuntiva esplicativa di tutti i principali casi che possono capitare in contabilità ad una agenzia viaggi o tour operator.

Il nuovo esterometro

Per le operazioni realizzate sino allo scorso 30 giugno con “controparte straniera” i soggetti passivi Iva residenti o stabiliti nel territorio dello Stato dovevano trasmettere per via telematica all’Agenzia delle entrate, con periodicità trimestrale, i dati delle operazioni attive e passive effettuate con soggetti non stabiliti; l’ultima comunicazione, quella relativa ai dati relativi al secondo semestre 2022, dovrà essere inviata entro il prossimo 31 luglio (in quanto cade di domenica, la scadenza è rinviata al 22 agosto in forza della proroga degli adempimenti di agosto).

Tale obbligo non operava per le operazioni documentate spontaneamente tramite fattura elettronica.

L’articolo 1, comma 3-bis, D.Lgs. 127/2015, nell’attuale formulazione, prevede che, con riferimento alle operazioni effettuate a partire dal 1° luglio 2022, i dati delle operazioni transfrontaliere debbano essere trasmessi esclusivamente utilizzando il Sistema di Interscambio (SdI) e il formato del file fattura elettronica, con termini differenziati per le operazioni attive e passive.

Diventa operativa la norma prevista dalla Legge di Bilancio 2021 (articolo 1, comma 1103, L. 178/2020) che aveva stabilito l’abrogazione dell’esterometro a partire dal 1° gennaio, poi prorogato al 1° luglio 2022 per via della proroga introdotta dal D.L. 146/2021.

Operazioni attive

Per le operazioni attive, la trasmissione è effettuata entro i termini di emissione delle fatture o dei documenti che ne certificano i corrispettivi vale a dire entro 12 giorni dall’effettuazione della cessione o prestazione o entro il diverso termine stabilito da specifiche disposizioni (ad esempio, giorno 15 del mese successivo in caso di fatturazione differita).

In tal caso si dovrà emettere una fattura elettronica valorizzando il campo “codice destinatario” con “XXXXXXX”.

Quindi, di fatto, dal 1° luglio anche le fatture emesse nei confronti di soggetti non residenti dovranno transitare dalla fattura elettronica, secondo le modalità già ben note per le fatture emesse verso operatori nazionali; ovviamente il cliente straniero non essendo collegato al sistema di interscambio non riceverà la fattura elettronica, per cui occorrerà inviare una copia della fattura secondo le modalità tradizionali (ad esempio, un Pdf via mail).

Operazioni passive

Per le operazioni passive, la trasmissione è effettuata entro il quindicesimo giorno del mese successivo a quello di ricevimento del documento comprovante l’operazione o di effettuazione dell’operazione.

Per le fatture ricevute in modalità analogica dai fornitori esteri, il cliente italiano dovrà generare un documento elettronico di tipo TD17, TD18 o TD19 (a seconda dell’operazione posta in essere), da trasmettere al Sistema di Interscambio.

Quindi, di fatto, l’integrazione/autofattura, che sino allo scorso 30 giugno poteva avvenire in modalità analogica, dovrà necessariamente avvenire in modalità telematica, inviando il documento integrativo al Sistema di interscambio.

| TD17 | Integrazione o Autofattura per acquisto di servizi dall’estero |

| Questa integrazione/autofattura si deve emettere per assolvere l’imposta relativa ad una prestazione di servizi con fornitore estero (residente in UE o extra UE, nella Repubblica di San Marino, oppure nella Città del Vaticano). |

| TD18 | Integrazione per acquisto di beni intracomunitari |

| Questa integrazione si utilizza nel caso in cui un soggetto passivo italiano acquisti dei beni da un soggetto residente in uno dei Paesi della Comunità Europea e di conseguenza l’Iva deve essere assolta dal cessionario in Italia. Il codice TD18 deve essere utilizzato anche nel caso di acquisti intracomunitari che prevedono l’introduzione dei beni in un deposito Iva. |

| TD19 | Integrazione o autofattura per acquisto di beni articolo 17, comma 2, D.P.R. 633/1972 |

| Questa integrazione/autofattura riguarda il caso in cui si acquistano beni da un venditore estero, ma questi beni sono già nel territorio italiano (quindi non si tratta né di importazione, né di acquisto intracomunitario); in questo caso il fornitore emette una fattura senza addebito dell’Iva, che andrà assolta dall’acquirente italiano (appunto emettendo autofattura). Il codice TD19 deve essere utilizzato anche per l’acquisto di beni provenienti dalla Repubblica di San Marino o dallo Stato della Città del Vaticano, così come per acquisti da soggetti non residenti di beni già presenti in Italia con introduzione in un deposito Iva, oppure per acquisti da soggetti non residenti di beni (o di servizi su beni) che si trovano all’interno di un deposito Iva. |

| Sul punto si segnala che Il D.L. “Semplificazioni fiscali” (articolo 12, D.L. 73/2022) prevede che siano escluse dall’obbligo di comunicazione, oltre alle operazioni documentate da bolletta doganale o da fattura elettronica via SdI, anche “quelle, purché di importo non superiore a 5.000 euro per ogni singola operazione, relative ad acquisti di beni e servizi non rilevanti territorialmente ai fini Iva in Italia ai sensi degli articoli da 7 a 7-octies, D.P.R. 633/1972”. Questa modifica permette di evitare l’invio di operazioni non territoriali di importo non significativo (ad esempio le fatture di alberghi o ristoranti per prestazioni ricevute all’estero). |

Le casistiche specifiche per Agenzie Viaggi e Tour Operator

Nelle seguenti tabelle riepiloghiamo le principali casistiche che possono capitare in Agenzia Viaggi, con indicazione pratica dei codici IVA da applicare:

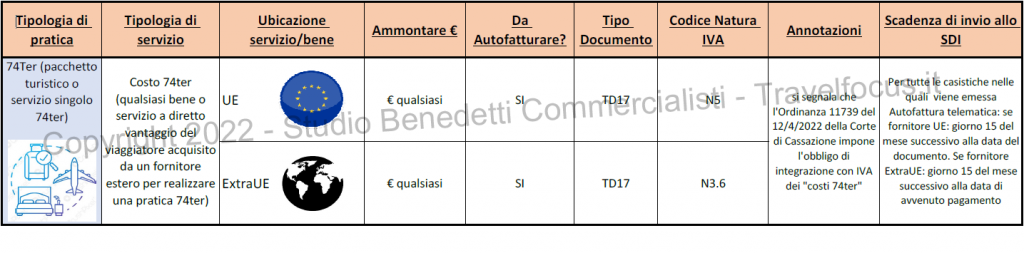

In caso di acquisto di pacchetti turistici o di servizi singoli in regime IVA74ter da fornitori esteri, queste sono le casistiche che si possono gestire:

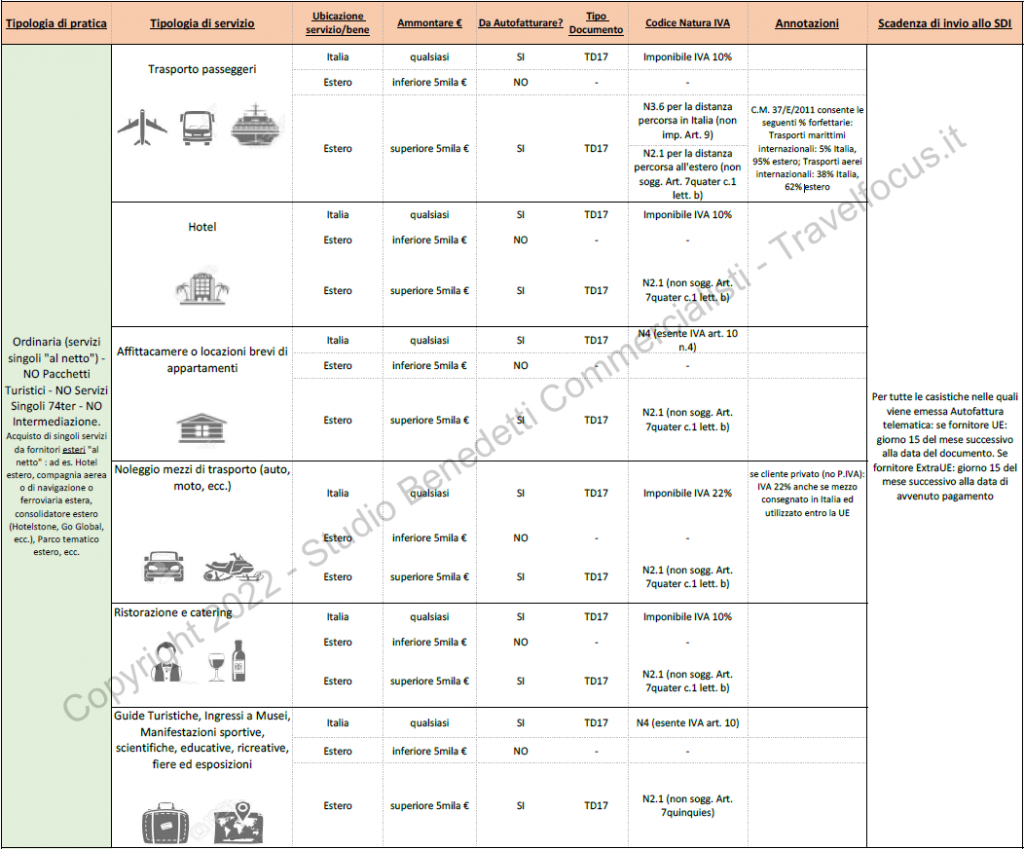

In caso di acquisto di servizi singoli (al “netto”, da gestire in regime IVA ordinario) da fornitori esteri, queste sono le casistiche che si possono gestire:

Accorgimenti pratici:

Scadenza di emissione ed invio telematico dell’autofattura:

in attesa di eventuali chiarimenti (o semplificazioni) da parte dell’Amministrazione Finanziaria valgono le seguenti regole:

- Documenti ricevuti da fornitori UE: generare e inviare autofattura elettronica allo SdI entro il giorno 15 del mese successivo alla data documento ricevuto,

- Documenti ricevuti da fornitori ExtraUE: generare e inviare autofattura elettronica allo SdI entro il giorno 15 del mese successivo alla data di effettuazione dell’operazione (che per gli acquisti di servizi coincide con la data pagamento).

Gestione documentale:

- Documenti ricevuti da fornitori UE: integrare manualmente la fattura cartacea ricevuta, indicando la causale di imponibilità IVA e la relativa imposta, o la causale di non soggetto, esente, ecc.

- Documenti ricevuti da fornitori ExtraUE: emettere “autofattura” cartacea ex art. 21, c.5 DPR 633/72

Gli adempimenti “cartacei” di cui sopra sono in vigore da tempo, ed ora a questi viene aggiunto l’obbligo di generazione del file Xml relativo all’autofattura elettronica da inviare allo SdI.

Compilazione autofattura elettronica:

- Campo cedente/prestatore: dati del fornitore estero con indicazione completa del suo indirizzo,

- Campo cessionario/committente: vostri dati in quanto soggetto che sta effettuando l’acquisto e che effettua l’integrazione o emette l’autofattura,

- Dati Generali, campo 2.1.1.3 riportare:

- Se acquisto da fornitore UE: la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero

- Se acquisto da fornitore ExtraUE: la data di effettuazione dell’operazione,

- Dati Generali, campo 2.1.6 riportare gli estremi della fattura di riferimento,

Casistiche particolari o specifiche:

- Importi in valuta: sono da convertire in Euro al tasso di cambio della data del documento (per documenti da fornitori UE) o data dell’operazione (quindi data del pagamento, per fornitori ExtraUE)

Questo articolo sarà soggetto ad integrazioni non appena si verificheranno novità, chiarimenti o semplificazioni da parte dell’Amministrazione Finanziaria.

Il commento di Giulio Benedetti:

Lo Studio Benedetti Dottori Commercialisti specializzati nella gestione e consulenza ad Agenzie Viaggi e Tour Operator sono a disposizione per aiutarvi in questo nuovo e gravoso adempimento.